Questões de Vestibular de Conhecimentos Bancários

Foram encontradas 5 questões

Q2173974

Conhecimentos Bancários

Após a recessão econômica mundial ocasionada pela pandemia de Covid-19, muitos brasileiros veem o

mercado de moedas digitais como uma aplicação financeira. Tais ativos financeiros, também conhecidos

como criptomoedas ou moedas virtuais, assemelham-se a moedas, em seu sentido tradicional, com a

grande diferença de que estas são controladas por um órgão ou governo — a Casa da Moeda, no caso do

Brasil —, ao passo que aquelas, em sua maioria, não se submetem a um órgão regulador.

Prometendo descomplicar o sistema financeiro, as criptomoedas dispensam intermediários em suas transações, que são realizadas por meio de um sistema chamado blockchain, composto por dois mecanismos: o block, capaz de registrar a movimentação dos ativos, e o chain, função algorítmica que gera uma impressão digital, o que possibilita individualizar cada criptomoeda. Quando o assunto passa a ser a regulamentação das moedas digitais no cenário nacional, é imperioso destacar o Comunicado Bacen n. 25.306/2014, no qual se diferencia criptomoedas de “moeda eletrônica”.

Disponível em: https://exame.com/bussola/tributacao-de-criptomoedas-avanco-ou-violacao-da-legalidade/. Acesso em: 25 jun. 2022 (adaptado).

Considerando o exposto, avalie as afirmações a seguir.

I. As moedas virtuais não são emitidas, garantidas ou reguladas pelo Banco Central do Brasil e possuem forma, denominação e valor próprios.

II. As moedas virtuais podem ser usadas como aplicações financeiras, estando, nesse caso, a compra e a guarda delas sujeitas aos riscos de perda de todo o capital investido, em razão de fraudes e da variação de seu preço.

III. As moedas virtuais não se confundem com o padrão monetário do real, de curso forçado, ou com o padrão de qualquer outra autoridade monetária; assim, também não se confundem com a moeda eletrônica prevista na legislação, que se caracteriza como recurso, em reais, mantido em meio eletrônico.

É correto o que se afirma em

Prometendo descomplicar o sistema financeiro, as criptomoedas dispensam intermediários em suas transações, que são realizadas por meio de um sistema chamado blockchain, composto por dois mecanismos: o block, capaz de registrar a movimentação dos ativos, e o chain, função algorítmica que gera uma impressão digital, o que possibilita individualizar cada criptomoeda. Quando o assunto passa a ser a regulamentação das moedas digitais no cenário nacional, é imperioso destacar o Comunicado Bacen n. 25.306/2014, no qual se diferencia criptomoedas de “moeda eletrônica”.

Disponível em: https://exame.com/bussola/tributacao-de-criptomoedas-avanco-ou-violacao-da-legalidade/. Acesso em: 25 jun. 2022 (adaptado).

Considerando o exposto, avalie as afirmações a seguir.

I. As moedas virtuais não são emitidas, garantidas ou reguladas pelo Banco Central do Brasil e possuem forma, denominação e valor próprios.

II. As moedas virtuais podem ser usadas como aplicações financeiras, estando, nesse caso, a compra e a guarda delas sujeitas aos riscos de perda de todo o capital investido, em razão de fraudes e da variação de seu preço.

III. As moedas virtuais não se confundem com o padrão monetário do real, de curso forçado, ou com o padrão de qualquer outra autoridade monetária; assim, também não se confundem com a moeda eletrônica prevista na legislação, que se caracteriza como recurso, em reais, mantido em meio eletrônico.

É correto o que se afirma em

Q2173972

Conhecimentos Bancários

No Brasil, a meta para a inflação é definida pelo Conselho Monetário Nacional (CMN) e cabe ao Banco

Central (BC) adotar as medidas necessárias para alcançá-la. O índice de preços utilizado é o Índice Nacional

de Preços ao Consumidor Amplo (IPCA), calculado pelo Instituto Brasileiro deGeografia e Estatística (IBGE).

Disponível em: https://www.bcb.gov.br/controleinflacao/metainflacao. Acesso em: 25 jul. 2022 (adaptado).

Acerca da atuação do Banco Central do Brasil no cenário inflacionário atual do país, avalie as afirmações a seguir.

I. O Banco Central, para enfrentar a alta inflação, pode aumentar a taxa de juros (SELIC), como ação de política monetária, e apreciar a moeda nacional, como medida de política cambial.

II. O Banco Central, no cenário inflacionário atual, pode adotar uma estratégia elevando tanto o compulsório bancário, como ação de política monetária, quanto a arrecadação fiscal, como ação de política fiscal.

III. O Banco Central do Brasil pode adotar o aumento da taxa de juros (SELIC) e a redução do compulsório bancário, sendo ambas ações de política monetária.

É correto o que se afirma em

Disponível em: https://www.bcb.gov.br/controleinflacao/metainflacao. Acesso em: 25 jul. 2022 (adaptado).

Acerca da atuação do Banco Central do Brasil no cenário inflacionário atual do país, avalie as afirmações a seguir.

I. O Banco Central, para enfrentar a alta inflação, pode aumentar a taxa de juros (SELIC), como ação de política monetária, e apreciar a moeda nacional, como medida de política cambial.

II. O Banco Central, no cenário inflacionário atual, pode adotar uma estratégia elevando tanto o compulsório bancário, como ação de política monetária, quanto a arrecadação fiscal, como ação de política fiscal.

III. O Banco Central do Brasil pode adotar o aumento da taxa de juros (SELIC) e a redução do compulsório bancário, sendo ambas ações de política monetária.

É correto o que se afirma em

Q2173969

Conhecimentos Bancários

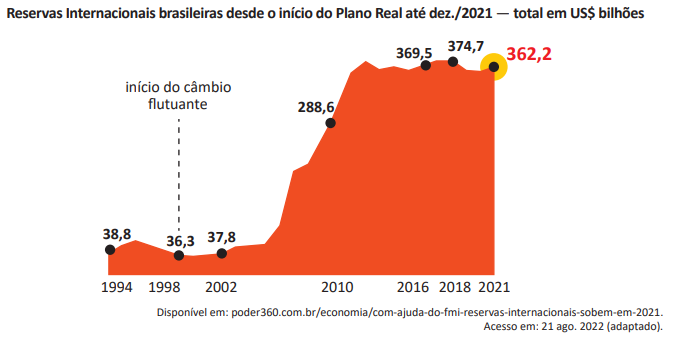

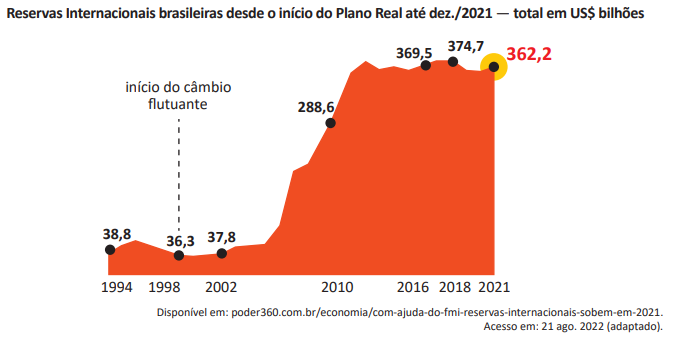

O Banco Central pode atuar diretamente no mercado cambial, comprando e vendendo moeda estrangeira

de forma ocasional e limitada, com o objetivo de conter movimentos desordenados da taxa de câmbio.

Outro mecanismo de interferência na cotação do dólar é a taxa de juros. Ao optar pela alteração dela, o Comitê de Política Monetária (COPOM) visa atrair ou afastar investidores estrangeiros, dependendo do interesse econômico brasileiro no momento.

As exportações e importações também podem influenciar a taxa de câmbio, pois elevariam ou reduziriam a oferta de dólares no país, já que as importações significam saída de dólares e as exportações, entradas. As reservas cambiais, por sua vez, são diretamente afetadas pela entrada e saída de divisas da economia.

Quando o país possui poucos dólares e ouro em suas reservas, há mais riscos de ataques especulativos e desvalorização da própria moeda. A esse respeito, analise o gráfico a seguir.

Conforme o exposto, é correto afirmar que o Brasil possuía, no final de 2021, um estoque de reservas cambiais

Outro mecanismo de interferência na cotação do dólar é a taxa de juros. Ao optar pela alteração dela, o Comitê de Política Monetária (COPOM) visa atrair ou afastar investidores estrangeiros, dependendo do interesse econômico brasileiro no momento.

As exportações e importações também podem influenciar a taxa de câmbio, pois elevariam ou reduziriam a oferta de dólares no país, já que as importações significam saída de dólares e as exportações, entradas. As reservas cambiais, por sua vez, são diretamente afetadas pela entrada e saída de divisas da economia.

Quando o país possui poucos dólares e ouro em suas reservas, há mais riscos de ataques especulativos e desvalorização da própria moeda. A esse respeito, analise o gráfico a seguir.

Conforme o exposto, é correto afirmar que o Brasil possuía, no final de 2021, um estoque de reservas cambiais

Ano: 2022

Banca:

IBMEC

Órgão:

ENADE Simulado

Prova:

IBMEC - 2022 - ENADE Simulado - Ciencias Economicas |

Q1906656

Conhecimentos Bancários

O objetivo do sistema financeiro é intermediar a alocação de recursos entre agentes deficitários e superavitários. Contudo, durante esse processo, há a possibilidade de ocorrer assimetria de informação entre a instituição financeira e o agente tomador de recursos, o que aumenta o risco do crédito.

Nesse contexto, avalie as asserções a seguir e a relação proposta entre elas.

I. A seleção adversa e o risco moral são dois importantes problemas microeconômicos derivados de assimetria de informação observada no mercado de créditos.

PORQUE

II. O risco moral faz com que a taxa de juros cobrada ao agente adimplente seja maior e a seleção adversa faz com que bons pagadores aumentem suas demandas por crédito.

A respeito dessas asserções, assinale a opção correta.

Nesse contexto, avalie as asserções a seguir e a relação proposta entre elas.

I. A seleção adversa e o risco moral são dois importantes problemas microeconômicos derivados de assimetria de informação observada no mercado de créditos.

PORQUE

II. O risco moral faz com que a taxa de juros cobrada ao agente adimplente seja maior e a seleção adversa faz com que bons pagadores aumentem suas demandas por crédito.

A respeito dessas asserções, assinale a opção correta.

Ano: 2022

Banca:

IBMEC

Órgão:

ENADE Simulado

Prova:

IBMEC - 2022 - ENADE Simulado - Ciencias Economicas |

Q1906654

Conhecimentos Bancários

O Estadão publicou em 13 de julho de 2020 a notícia intitulada "Na crise, brasileiro busca reserva de emergência, liquidez diária e risco baixo", abordando o resultado da pesquisa realizada pelo Centro de Estudos em Finanças da Fundação Getúlio Vargas (FVGcef).

Os resultados apontaram que após o Carnaval, com a queda de 7% do Ibovespa como efeito da pandemia do Covid-19, houve uma busca pela Poupança, Certificado de Depósitos Bancários (CDB) e Tesouro Selic. Com as pessoas em casa e a perda da renda durante a crise, a reserva de emergência fez falta, principalmente para 10,3% dos entrevistados, que alegaram não possuir esta reserva financeira. No primeiro semestre deste ano houve uma forte captação pela Poupança. O Tesouro Direto registrou a entrada de 1,39 milhão de novos cadastros até maio e a Bolsa de Valores (B3) 968 mil, no primeiro semestre. Priorizando a segurança as pessoas buscaram investimentos com suporte do Fundo Garantidor de Crédito (FGC), como CDBs e LCAs.

Disponível em: https://einvestidor.estadao.com.br/investimentos/brasileiro-novo-comportamento-financeiro Acesso em: 15 de Set. 2020. (Adaptado)

Considerando este cenário, avalie as afirmações a seguir:

I. O comportamento do investidor, de buscar investimentos cobertos pelo FGC, buscou reduzir a variabilidade do retorno do investimento, caracterizando o comportamento de aversão ao risco.

II. O comportamento do investidor, de buscar investimentos cobertos pelo FGC, representa uma forma de eliminar o risco não diversificável.

III. O comportamento do investidor, de buscar investimentos cobertos pelo FGC, buscou maiores ganhos com o prêmio pelo risco de mercado.

A partir dessas informações é correto o que se afirma em:

Os resultados apontaram que após o Carnaval, com a queda de 7% do Ibovespa como efeito da pandemia do Covid-19, houve uma busca pela Poupança, Certificado de Depósitos Bancários (CDB) e Tesouro Selic. Com as pessoas em casa e a perda da renda durante a crise, a reserva de emergência fez falta, principalmente para 10,3% dos entrevistados, que alegaram não possuir esta reserva financeira. No primeiro semestre deste ano houve uma forte captação pela Poupança. O Tesouro Direto registrou a entrada de 1,39 milhão de novos cadastros até maio e a Bolsa de Valores (B3) 968 mil, no primeiro semestre. Priorizando a segurança as pessoas buscaram investimentos com suporte do Fundo Garantidor de Crédito (FGC), como CDBs e LCAs.

Disponível em: https://einvestidor.estadao.com.br/investimentos/brasileiro-novo-comportamento-financeiro Acesso em: 15 de Set. 2020. (Adaptado)

Considerando este cenário, avalie as afirmações a seguir:

I. O comportamento do investidor, de buscar investimentos cobertos pelo FGC, buscou reduzir a variabilidade do retorno do investimento, caracterizando o comportamento de aversão ao risco.

II. O comportamento do investidor, de buscar investimentos cobertos pelo FGC, representa uma forma de eliminar o risco não diversificável.

III. O comportamento do investidor, de buscar investimentos cobertos pelo FGC, buscou maiores ganhos com o prêmio pelo risco de mercado.

A partir dessas informações é correto o que se afirma em: